Sdílejte nás

Datum

14.11.2022

Délka

9 min

Vyplatí se spolupráce s finančním / investičním poradcem? Jakou přidanou hodnotu pro mě taková spolupráce může mít a není lepší investovat sám?

Kde hledat přidanou hodnotu poradce?

Častým argumentem, proč si lidé investují sami a nechtějí využívat služeb profesionálních poradců je cena. “Proč bych si měl platit poradce, když si mohu nakoupit indexové portfolio přímo na burze a za téměř nulový poplatek?” je otázka, kterou dnes u lidí podporuje nejeden investiční youtube kanál. Problém však spočívá v nepochopení role poradce. Ten není primárně prodejcem investičních produktů, nýbrž koučem při správě klientského majetku. Úkolem poradce je nastavit finanční plán s ohledem na cíle investora, navrhnout na jeho základě strategickou alokaci investičního portfolia a této strategie se s klientem držet. Investorovy potřeby se pak v čase mohou od plánu odchylovat, stejně jako tržní prostředí, a musí docházet k úpravám plánu a tím i přístupu k ochraně majetku investora.

Co nakonec investor zvolí za konkrétní produkt je tak jen třešnička na dortu (byť je to také důležitá část). Toho, co poradce pro klienta dělá (resp. by dělat měl) je tak možná více, než by se na první pohled mohlo zdát. Pro přehlednost se na to pojďme podívat konkrétně:

Analýza součásné situace a budoucích cílů

Jedním z hlavních nešvarů správy majetku bez poradce je slepé nakoupení investičních instrumentů bez toho, aniž bychom se podívali, co nás v budoucnu čeká a co chceme. Většinou se tak lidé dostávají do situací, kdy nevhodně skládají portfolio produktů, což má za následek zpravidla podstupování vyššího rizika či nižšího výnosu.

Typickým příkladem je přehnaná konzervativita, kdy investor ukládá peníze do spořících produktů na delší dobu a peníze tak “požírá” inflace, nebo příklad přehnané euforie, kdy investor nakupuje kryptoměny na vrholu hospodářského cyklu.

Úlohou poradce je tak nejprve udělat s klientem domácí úkol v podobě analýzy jeho současného stavu, přístupu k riziku a motivací v podobě cílů (životních etap), které jej v budoucnu čekají. Z této analýzy pak poradce sestavuje finanční plán.

Sestavení finančního plánu

Finanční plán je dnes trochu zprofanovaný pojem zejména proto, že mnozí zprostředkovatelé označují za finanční plán i pouhé srovnání nabídky zprostředkovávaných produktů. To je však úplně mimo. Finanční plán je příručka ke správě majetku v kontextu budoucích cílů klienta s tím, že konečným cílem je renta (stav, kdy mám ze svého majetku měsíčně takový příjem, že mi pokryje povinné výdaje). Představme si jej jako kuchařku na vaření, přičemž to, co chceme uvařit, není jídlo ale splnění našeho cíle. Plán nám poskytuje jasnou odpověď na otázku, jak máme s finančním portfoliem pracovat tak, aby splnění cílů bylo co nejpravděpodobnější.

O tématu finančního plánu budeme podrobněji psát v příštím článku, proto zde nechci zabíhat do velkých detailů. Pokud byste chtěli už dnes vidět, jak takový plán vypadá u nás, můžete kouknout na krátké video, popřípadě si s námi sjednat nezávaznou schůzku.

Nastavení portfolia dle finančního plánu

Na základě finančního plánu poradce s klientem sestavuje finanční portfolio, resp. radí, jaké produkty jsou nejvhodnější s odkazem právě na aktuální situaci a budoucí cíle investora. Finančních produktů (pojistných, úvěrových, investičních) dnes existují tisíce a vyznat se v jejich výhodách a nevýhodách (a díky tomu vědět, kdy a jak je použít) je někdy náročnější, než se vyznat v zákonech naší vlasti. Poradce je tak ochranou třeba před takovými obchodníky se smlouvami, kteří se vám snaží prodat dluhopis firmy, jejíž hodnota je ve skutečnosti téměř nulová.

Pravidelný reporting a držení emocí “na uzdě”

Zde se dostáváme k jednomu z hlavních bodů (né-li k tomu nejhlavnějšímu), který rozhoduje o tom, kolik investor ve výsledku vydělá peněz a zda-li svých cílů dosáhne, či nikoliv. Tímto bodem jsou emoce. Ty jsou totiž naším největším nepřítelem a je třeba je řídit. Problémem je, že svoje emoce sami moc řídit neumíme (jak vychází z výsledků studií, které si rozebereme níže) a proto je klíčové, aby nám s tím pomohl někdo jiný.

Poradce provází klienta na celé jeho cestě. V dobách růstu mírní euforii a v dobách krizí mírní strach. Dívá se nezaujatým dlouhodobým pohledem. Zkoumá data, vyhodnocuje a reportuje. Poradce je vlastně takovým finančním koučem, jehož cílem je udržení klienta ve správném směru, aby byla naplněna podstata finančního plánu a došlo ke splnění všech cílů.

Rebalancing portfolia a úprava finančního plánu

Práce poradce není o jednorázové radě, nebo hůře (v případě finančního zprostřekovatele) o prodeji produktu. Je o soustavné práci. Mít finanční plán, mít dle něho nastavené portfolio a řídit své emoce je sice hezké, ale náš život se vyvíjí a s ním se musí vyvíjet i finanční plán. Pokud by tomu tak nebylo, plán by zastaral a již by neplnil svou úlohu. Poradce pravidelně plán společně s klientem aktualizuje tak, aby klient nemusel v budoucnu měnit své cíle, ale pouze upravil směr cesty k nim.

Vyvíjí se i finanční trh a s ním i portfolio, ať již z pohledu strategické alokace, či výběru konkrétních produktů. Resp. by se vyvíjet mělo, aby si zachovalo stejný poměr rizika a výnosu, na základě kterého byl kalkulován finanční plán. Poradce portfolio hlídá a pravidelně rebalancuje.

Hlídání správného chování investora

Na závěr poradce hlídá správné chování investora. Kontroluje, zda-li nedělá špatná investiční rozhodnutí typu (nakupuji draze, prodávám se ztrátou, atd…). Je tedy jakousi pojistkou vůči nám samotným.

Kvalitní finanční / investiční poradce tráví v průměru desítky hodin každý týden vzdělávací a plánovací činností pro své klienty. I zákony je člověk schopen si dohledat zadarmo. Otázkou je, kolik tomu obětuje času a zda-li dokáže zákon správně interpretovat a využít ve svůj prospěch. Většina raději sáhne pro pomoc od advokáta. U finančního poradce by to mělo být stejné.

Jak vyčíslit přidanou hodnotu poradce?

Touto otázkou se zabývá nejen bezpočet investorů, ale mnohdy i poradci samotní. Jak tedy vyčíslit, o kolik lépe se budu při spolupráci s poradcem mít? Následující dvě zámořské studie, kterým bych zde chtěl věnovat prostor, nám možná dají odpověď.

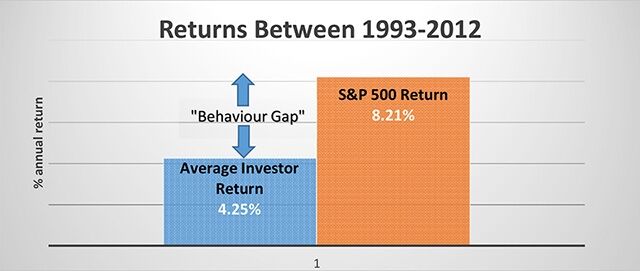

Studie Dalbar - Behavioral gap

Tato studie, jak již název napovídá, se zabývala otázkou, jaký dopad má chování investora na výkonnost jeho portfolia. Autoři prováděli studii na tržních datech mezi lety 1993-2012. Bylo zjištěno, že se investoři vlivem svého jednání dopouštějí základních chyb (kterých by se s poradcem vyvarovali) a rozdíl v konečném zhodnocení majetku byl značný. Jako benchmark použili ve studii index S&P 500 (tedy americký trh), který za tuto dobu zhodnocoval peníze 8,21 % p.a.. Průměrný investor však zhodnotil své prostředky pouze o 4,25 % p.a., tedy o téměř 4 % méně. Jak je to možné, když přeci stačilo zainvestovat do S&P 500? Na vině jsou právě emoce a špatné chování z nich vyplývající. Přidaná hodnota poradce tak v tomto případě může být až 4 % p.a. plusového zhodnocení na vašem majetku.

Rozdíl mezi průměrný ročním zhodnocením v letech 1993-2012 dle studie Dalbar. Vlevo průměrný investor, vpravo index S&P 500.

Odkaz na celý článek o Behavioral gap -> https://www.capitalconceptsgroup.ca/the-behavior-gap/

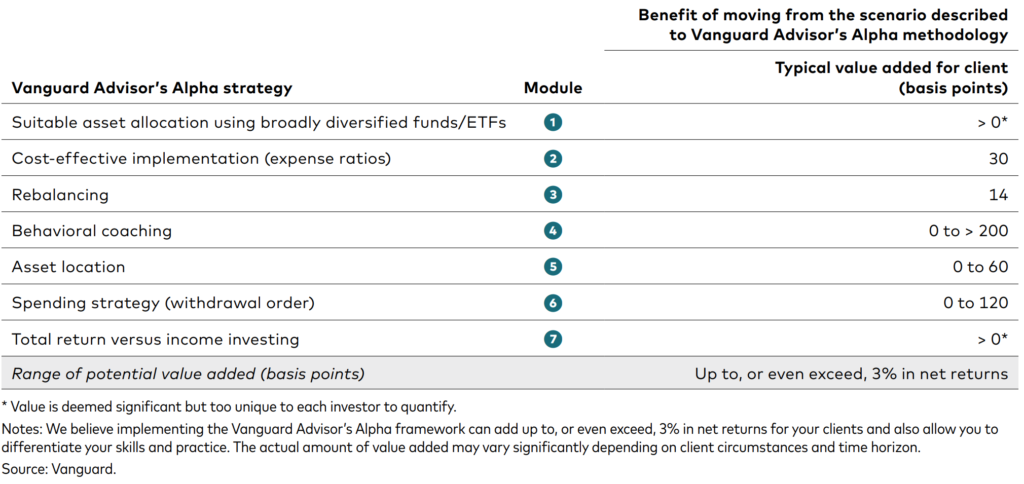

Studie Vanguard - Advisor´s alpha

| Druhá studie, zpracovaná společností Vanguard, jde pak více do hloubky. Rozebírá jednotlivé oblasti, ve kterých finanční poradce klientovi pomáhá a vztahuje je do kontextu s cenou za jeho služby. To je asi hlavní rozdíl oproti první studii, která rozebírá čistě dopad chování investora, který investuje sám, bez započítání těchto nákladů. Výsledek studie Vanguard pak dochází k přidané hodnotě vyjádřené dodatečným výnosem portfolia minimálně o 3 % p.a., přičemž hlavní váhu má právě koučink chování klienta. |

Stáhnout |

Výsledky (dle jednotlivých oblastí) vyčíslení přidané hodnoty poradce dle studie společnosti Vanguard.

Je zajímavé, že pokud porovnáme výsledky obou studií a do první započteme průměrné náklady na službu poradce cca 1 - 1,5 % ze správy majetku, dostáváme se na velmi podobná čísla. Dodávám, že studie nejsou nikterak propojené.

Jakou přidanou hodnotu má Wizion Capital?

U nás ve Wizion Capital sledujeme velmi pečlivě i naši přidanou hodnotu poradenské služby. Díky ní víme, zda-li má naše práce smysl. Můžeme s hrdostí říci, že v době krize 2022, kdy téměř všechny trhy ztrácí, od začátku roku některé i několik desítek procent, naši klienti dosahují v průměru okolo 8 % (po započtení nákladů na naši službu) nižších poklesů. Dlouhodobě se pak blížíme oněm 3 % nadvýnosu p.a. (po započtení našich nákladů).

Že by to mohl napsat každý? Máte pravdu, proto si s námi sjednejte schůzku a přesvědčte se sami.