Sdílejte nás

Datum

28.11.2022

Délka

16 min

Lze investovat i bezhlavě? Proč byste měli mít finanční plán? Co vše by měl obsahovat a jak se k němu stavíme my? Na tyto otázky spolu dnes najdeme odpověď.

Nejednou jste od nás slyšeli, že finanční plán považujeme za základní stavební kámen při tvorbě investičního portfolia. Nikdy nemyslíme finanční plán ve smyslu nabídky finančních produktů, srovnání nejlepších termínovaných vkladů a tak podobně. Hlavní podstatou finančního plánu je vždy rozvržení aktuální finanční situace, stanovení cílů a hledání cesty, jak těchto cílů efektivně dosáhnout. Odhalujeme v něm, zda jsou vůbec cíle dosažitelné, jaká by měla být strategická alokace portfolia nejen dnes, ale i jak by se měla měnit v průběhu času. Jaké dopady na portfolio bude mít nejen inflace, ale i valorizace platů, zvyšování mezd, změny hodnoty nemovitostí a spousta dalších aspektů, se kterými je nutné počítat.

Nikdo bohužel nevidí do budoucnosti, nicméně při dobře nastaveném finančním plánu může být investor v klidu. Standardně se vychází z dlouhodobých ekonomických ukazatelů, a proto například dnešní situace vysoké inflace a zvýšených úrokových sazeb nemusí ničit stanovené cíle. Ba naopak dobrý finanční plán i s takovými odchylkami počítá, nebo je vzájemně kompenzuje díky dostatečně obsáhlému množství proměnných. Je to dobrá zkouška všech finančních poradců o tom, zda umí dostatečně dobře finančně plánovat. A bohužel zde, v českém prostředí, se finanční plánování upozaďuje. Řeší se neustále jen prodej produktů. Tito obchodníci zapláčou, ale bohužel i jejich klienti.

Co chci dnes bude zítra jinak

Musíme si uvědomit, že to co tu máme dnes bude zítra opravdu jinak. Například si dnes řeknete, že by vám v důchodu stačila navíc doživotní renta ve výši 38 911 Kč měsíčně (průměrná mzda za rok 2022). Po uplatnění pravidla 3,5 % to znamená naspořit přibližně 13 500 000 Kč, tedy tak by to bylo dnes.

Jenže do důchodu půjdete za 20 let. Za předpokladu, kdy by se průměrná mzda nadále zvyšovala o 3,5 % v důsledku rostoucí cenové hladiny, bude dost pravděpodobně průměrná mzda dvojnásobná, tedy 77 822 Kč měsíčně a pochopitelně budete potřebovat mít naspořeno 27 000 000 Kč. A to je zásadní rozdíl!

Čas může být váš největší nepřítel ve chvíli, kdy máte investiční majetek rozložen chybně nebo neinvestujete vůbec. Na druhou stranu v případě, kdy si sestavíte finanční plán a majetek alokujete správně, může být čas váš největší přítel. Nečekejte na stáří s tím, že vám možná něco zbyde. Čím dříve se začnete o svůj majetek starat, tím lépe se vám bude žít.

Z čeho lze mít rentu?

V jednoduchosti jsou dva základní zdroje, ze kterých lze doživotní rentu čerpat. Určitě sem nepatří systém sociálního zabezpečení, respektive první důchodový pilíř. V průběhu života odvádíte odvody a doufáte, že jednou vám nějaký starobní důchod přiklepnou. Pouze předplácíte sociální systém a nikdo vám nezaručí, že to je pro vás rentabilní (výhodné). Odprostěte se prosím od závislosti na jiných a zajistěte se sami.

Jedním esenciálním zdrojem je nahromaděný kapitálový majetek - úspory a investice. Když máte dostatečný balík peněz, prostě si z něj můžete odkrajovat a víte, že ho nikdy nevyčerpáte. Můžete jej nadále rozmnožovat, ochraňovat před inflací a investovat. Patří sem například i podíl z vaší společnosti, která vám již stabilně generuje zisk, případně zisk z jejího prodej.

Druhým esenciálním zdrojem jsou nemovitosti. Ne ty, ve kterých bydlíte, ale investiční nemovitosti, které pronajímáte a tvoří vám stabilní příjem. Bezpochyby nemovitosti do celkového portfolia patří a je možné i vybudovat doživotní rentu pouze na investičních nemovitostech.

Určitě by se dala vymyslet spousta dalších druhů pasivních příjmů, ale v konečném důsledku by se zvládly zařadit do těchto dvou. Oba druhy mohou být součástí vašich cílů a vašeho finančního plánu, zároveň vám může lahodit pouze jeden z nich. To je však správně, protože každý má rád něco jiného. My umíme pracovat s obojím.

Jaké cíle si lze navolit?

Doživotní renta může být váš jediný cíl, pokud již máte významný investiční majetek. Pro ty ostatní je to spíše třešnička na dortu a stejnou, možná i vyšší, váhu mají i další dílčí cíle. Většinou se setkáváme se základními potřebami v podobě pořízení vlastního bydlení, koupě investičních nemovitostí, koupě podílu ve společnosti, oprava nebo rekonstrukce domu, nákupy nových automobilů a jiného spotřebního zboží. Každopádně i plánování potomků hraje důležitou roli, neboť souvisí s rodičovskou dovolenou, zpravidla s poklesem příjmů, dalšími výdaji na nákup vybavení, na kroužky a koníčky, na studium vysoké školy a samozřejmě i startem do života. Neexistují žádné meze, každopádně každý cíl musíme dobře popsat metodou SMART.

Specifický - Měřitelný - Akceptovatelný - Realistický - Termínovaný |

Většinu cílů zvládnete hravě specifikovat a ve finančním plánování je měříme potřebnou sumou peněz, která většinou napoví, zda je cíl reálný. Každopádně s určením časového rámce a přijatelností již pomůže systém propracovaného finančního plánování. Díky němu zjistíme, kdy cíle reálně dosáhnete a co pro to musíte udělat. |

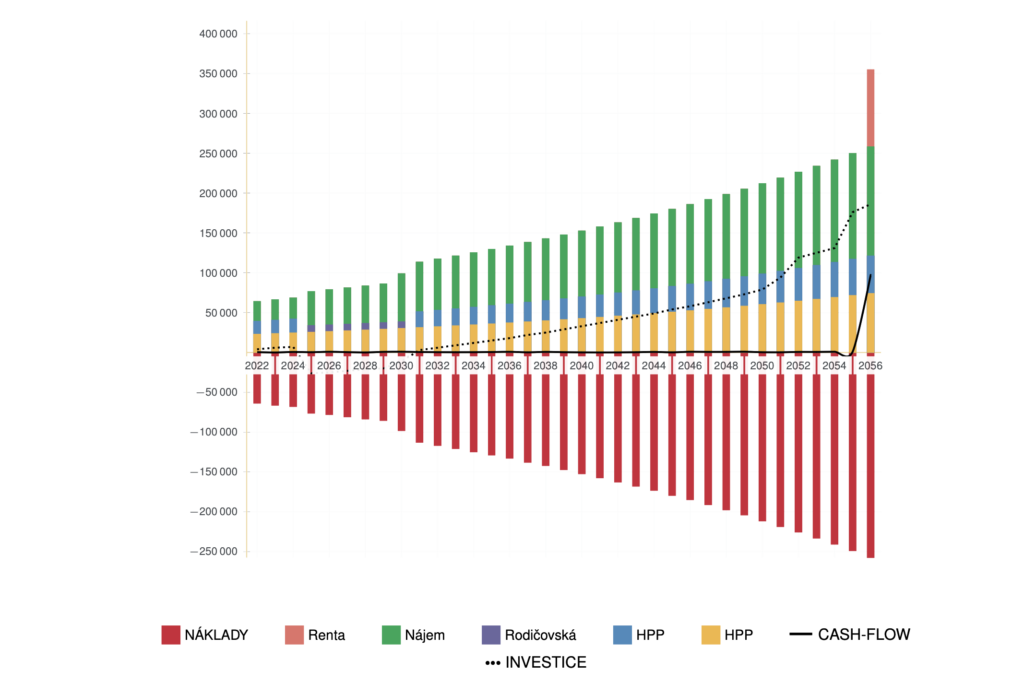

Vývoj cash-flow

Zejména začínající investoři musí dbát na udržení kladného cash-flow, tedy toku peněz. Jedná se o rozdíl mezi celkovými příjmy a celkovými výdaji. Každý cíl nebo změna životní situace má možnost ho ovlivnit a pokud nejsou dostatečně velké úspory, znamená to problém. U běžných rodin se jedná zejména o rodičovskou dovolenou, která značně redukuje příjmy. Navíc přichází spousta dalších výdajů na nákup prvotního vybavení. Musí se připravit dostatečné množství úspor a zároveň hledat takové příležitosti, které mají cash-flow kladné.

Pro zaběhnuté investory existuje i spousta příležitostí, kdy je cash-flow záporné. Každopádně většinou se vyhledávají takové, které cash-flow zlepšují a umožňují využití i dalších investičních příležitostí.

Takto vypadá graf mladého páru, který již má vybudovaný základní investiční majetek a chystá se založit rodinu. Tečkovaná čára představuje měsíční výši investiční úložky či odkupu. Do roku 2025 zvládají odkládat, ale s rodičovskou dovolenou se vše diametrálně mění a musí přežít z úspor. V tomto případě cash-flow zůstává na konstantní nulové hladině. To znamená, že mladý pár maximalizuje spoření při zachování stávající životní úrovně. Díky takovému dopingu se pro ně stávají cíle reálnější, nebo zkrátka mají chuť dosáhnout větších a zajímavějších cílů.

Zároveň můžeme modelovat vývoj s postupně se zvyšující životní úrovní s tím, že pravidelnou úložku nezvětšujeme. Taková strategie je vhodná pro ty, kteří nejsou spokojeni s aktuální životní úrovní. Nedosáhnou sice tak vysokých cílů, ale zároveň získají pesimističtější variantu, která toleruje mnohem větší odchylky v ekonomickém i produkčním vývoji.

V obou případech vstupují do výpočtů základní ekonomické ukazatele. Zvyšují se průměrné mzdy, působí inflace, rostou životní náklady a hodnoty nemovitostí a spousta dalšího. Větší množství ekonomických ukazatelů zajišťuje přesnější propočet a také zvyšují toleranci k mimořádným událostem. Tedy mimořádně vysoká inflace v průběhu vývoje povede k zvýšení průměrných mezd, hodnot nemovitosti atp. Ačkoliv se začnou rozcházet částky ve finančním plánu a v realitě, dosažitelnost i termín splnění cílů zůstane beze změny. To je pro nás klíčové.

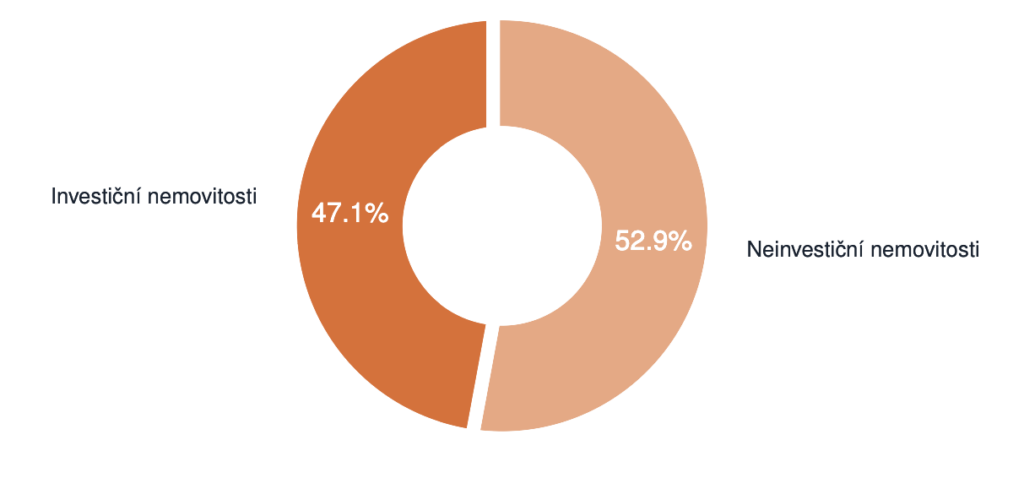

Nemovitostní portfolio

Nemovitosti hrají důležitou roli v každém finančním plánu. Vždy odlišujeme neinvestiční nemovitosti, které slouží pro vlastní bydlení a užitek, a investiční nemovitosti, které generují příjem a zisk. Každá plánovaná neinvestiční nemovitost je v portfoliu zátěž, a proto je musíme volit opatrně. Počítá se se všemi stávajícími nemovitostmi a zároveň s těmi naplánovanými. Nemovitosti se kupují buď za vlastní kapitál, nebo je lze financovat prostřednictvím úvěru - někdy i 100%.

|

V tomto portfoliu jsou oba druhy nemovitostí vcelku vyvážené. Začínající rodiny zpravidla nevlastní žádné investiční nemovitosti. Tento mladý pár jich několik vlastní a to jim dává velkou výhodu. Jednak mohou kdykoliv zvážit jejich prodej a realizaci zisku, zároveň si je mohou ponechat a generovat z nich doživotní rentu. |

Výhodnou pořizovací cenou rovnou zvyšujete čistou hodnotu vašeho majetku. Ideální je hledat takové nemovitosti, které jsou levnější oproti trhu. Každý investor chce nakoupit o 20 % - 30 % levněji.

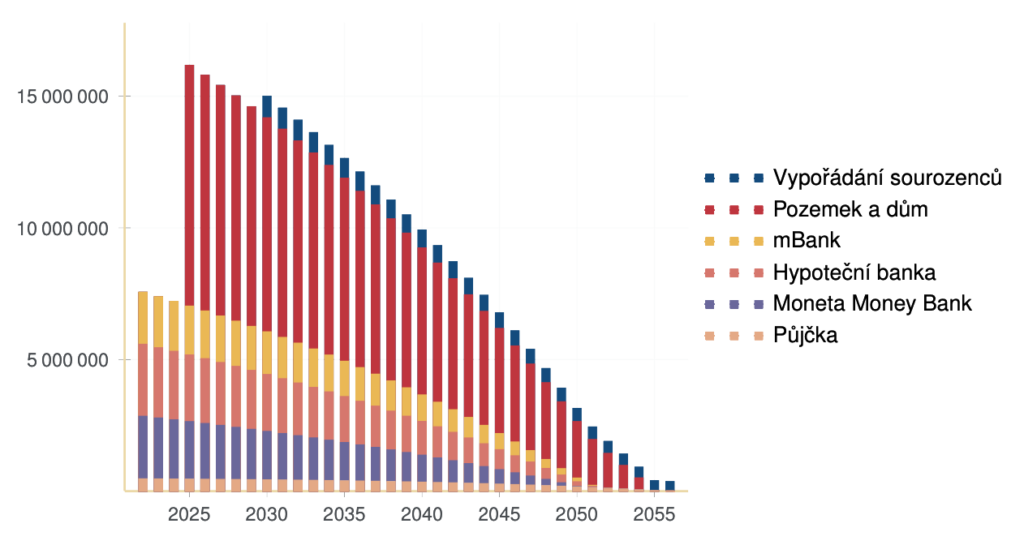

Dluhová služba

Soubor všech hypotečních úvěrů a jiných půjček ovlivňuje zejména cash-flow, ale také čistý majetek po odečtení dluhů. Dluhy lze upravovat tak, aby se mohly nakupovat další investiční nemovitosti či jiné investiční příležitosti. Můžeme je splatit a zlepšíme tak provozní cash-flow. Všechny úvěry dělíme na špatné dluhy, které chceme primárně splatit, a dobré dluhy. Jsou výhodné a nechceme je zatím splácet.

| Zároveň s budoucími nákupy nemovitostí může souviset i nový hypoteční nebo investiční úvěr, čili další splátka do pravidelných nákladů a můžeme již spočítat, zda bude možné úvěru dosáhnout. |

|

|

Důležitý ale je graf vývoje dluhů v čase. Ten znázorňuje, jaká bude celková dluhová služba (součet všech jistin / zůstatků úvěrů), kdy úvěry do portfolia vstoupí a také kdy budou doplaceny. V tomto případě nedochází k žádným mimořádným splátkám, neboť jsou úvěry úročeny podprůměrnou sazbou. |

Může se zdát, že mladý pár je relativně přeúvěrovaný a ženou se do dalšího velkého hypotečního úvěru. Nicméně vzhledem k investičním nemovitostem v jejich vlastnictví se zatím nevyplatí úvěry splácet. Dokonce nemovitosti generují kladné cash-flow. Porovnáváme, jestli se vyplatí nemovitosti prodat, úvěry doplatit a peníze zainvestovat, nebo nemovitosti nadále držet a třeba nikdy neprodávat.

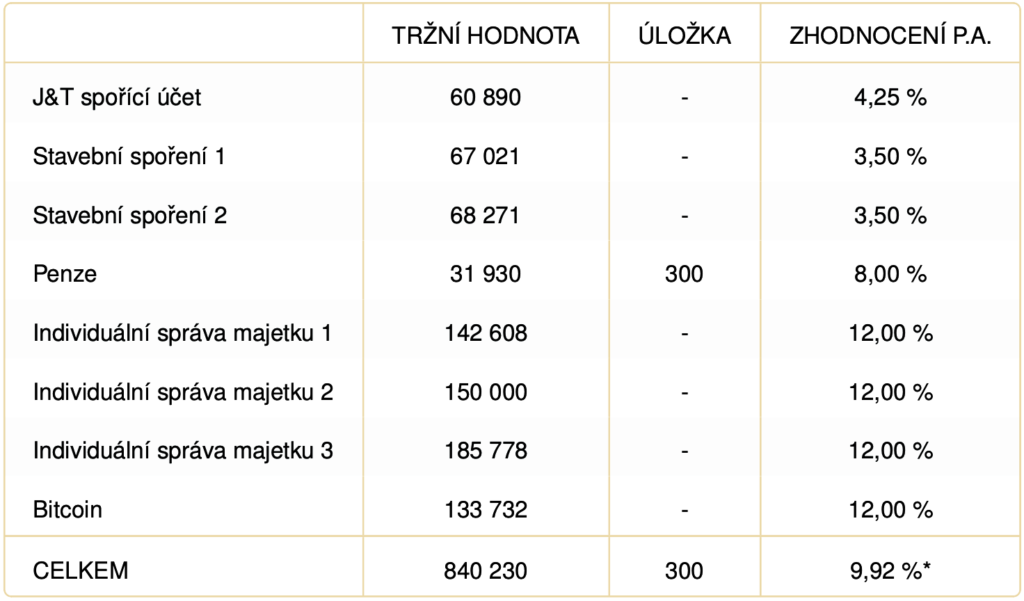

Finanční investiční majetek

| Tentokrát se zaměříme přímo na finanční investiční majetek, tedy investiční portfolio. Zde se nachází tabulka původního investičního portfolia mladého páru. Zajímavější informace získáme ve chvíli, kdy zanalyzujeme podstatu investičního portfolia. Abychom rozklíčovali diverzifikaci, zajímá nás rozložení v rámci jednotlivých druhů aktiv, měnové a geopolitické rozložení a také likvidita. Každý instrument se prochází zvlášť a následně vstupuje do výpočtů jinak. |

|

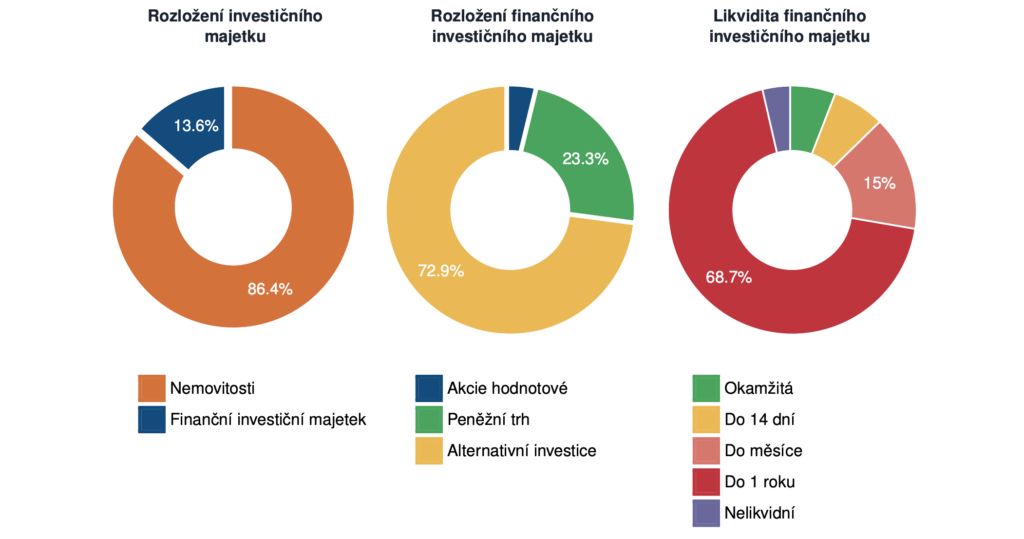

Rozložení investičního majetku ukazuje váhu vlastněných nemovitostí vůči finančnímu investičnímu majetku (investicím). Mladý pár má silně nadvážené portfolio nemovitostí, což se projevilo i u dluhové služby. Rozložení finančního investičního majetku rozděluje jednotlivé investice na peněžní trh, dluhopisy, nemovitosti, akcie růstové, akcie hodnotové, komodity a alternativní investice. Z tohoto grafu je evidentní, že alternativní investice tvoří majoritu portfolia. Konkrétně se jedná o bitcoin a jiné instrumenty s krypto aktivy. Právě tento koláčový graf se připodobňuje vzorovým portfoliím. Stejnými nedostat disponuje i Likvidita finančního investičního majetku. Jednak je v portfoliu spousta investičních nemovitostí, které nelze rychle zpeněžit, ale druhak i samotný finanční investiční majetek je velmi nelikvidní. Téměř 70 % portfolia by nebylo možné zpeněžit do 1 měsíce a v tomto případě je to velké riziko.

Vývoj finančního investičního majetku

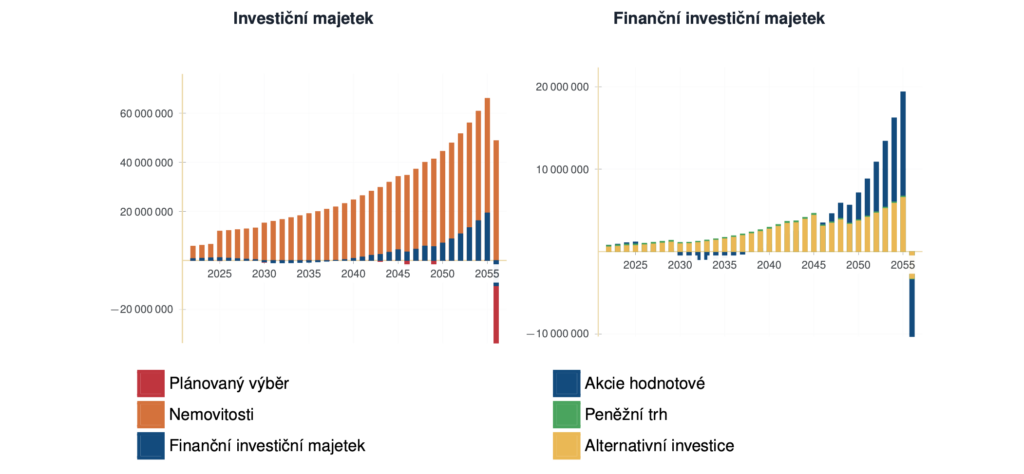

Modelujeme vývoj investičního portfolia v čase. Zde se již přidává pravidelná úložka a zároveň uplatňujeme náklady, respektive výběry z investičního portfolia. Tímto velmi důležitým grafem zjišťujeme, zda jsou cíle reálné, tedy zda má investor dostatečný investiční majetek. Dostane-li se vývoj do záporných hodnot, je cíl nereálný a nebude na něj dostatek peněžních prostředků. To je přesně tento případ - portfolio je naprosto náhodné a špatně likvidní. S tímto portfoliem nebude možné splnit dílčí cíle.

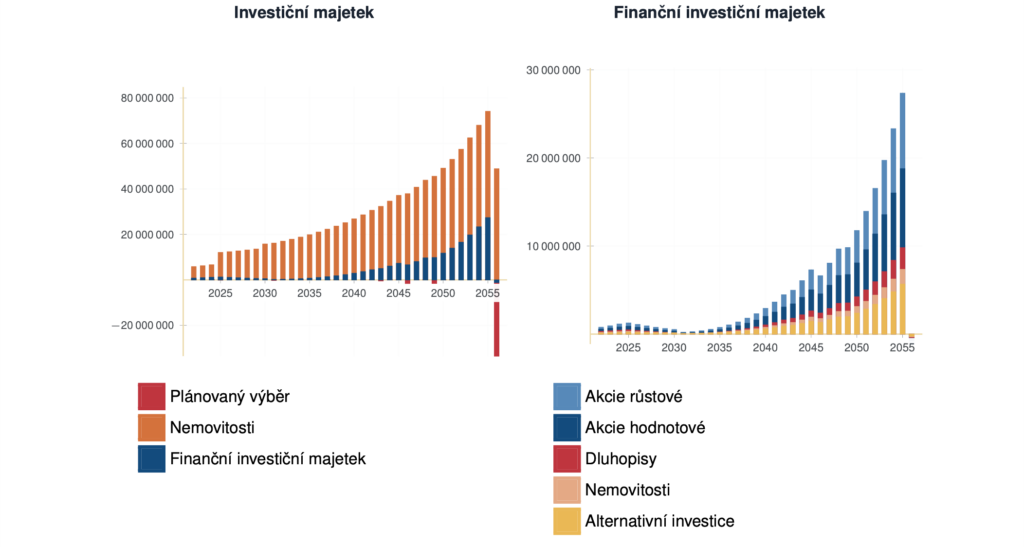

Zároveň v posledním roce je naplánovaná doživotní renta, která také nebude naplněna. Každopádně jejím čerpáním se přesouvá finanční investiční majetek na speciální rentiérské či dividendové portfolio. Ve finančním plánu tuto částku odepisujeme a nadále s ní nepočítáme. Umožňujeme naplánovat mnoho pravidelných rent, například pro oba z partnerů nebo i průběžné přilepšení životního standardu. Následující obrázek znázorňuje upravené portfoliu, podle kterého jsou všechny cíle reálné. Portfolio se inspiruje Nobelovou nadací.

V této ukázce neprovádíme pravidelné rebalancování portfolia. To znamená, že se rozložení každým rokem mění. V posledních letech je mnohem významnější podíl akciové složky, tedy i zvýšení rizika. Všechny cíle jsou takto reálné, ale za cenu podstoupení většího rizika - v překladu pravděpodobně můžeme doživotní rentu čerpat nebude-li zrovna hospodářská krize.

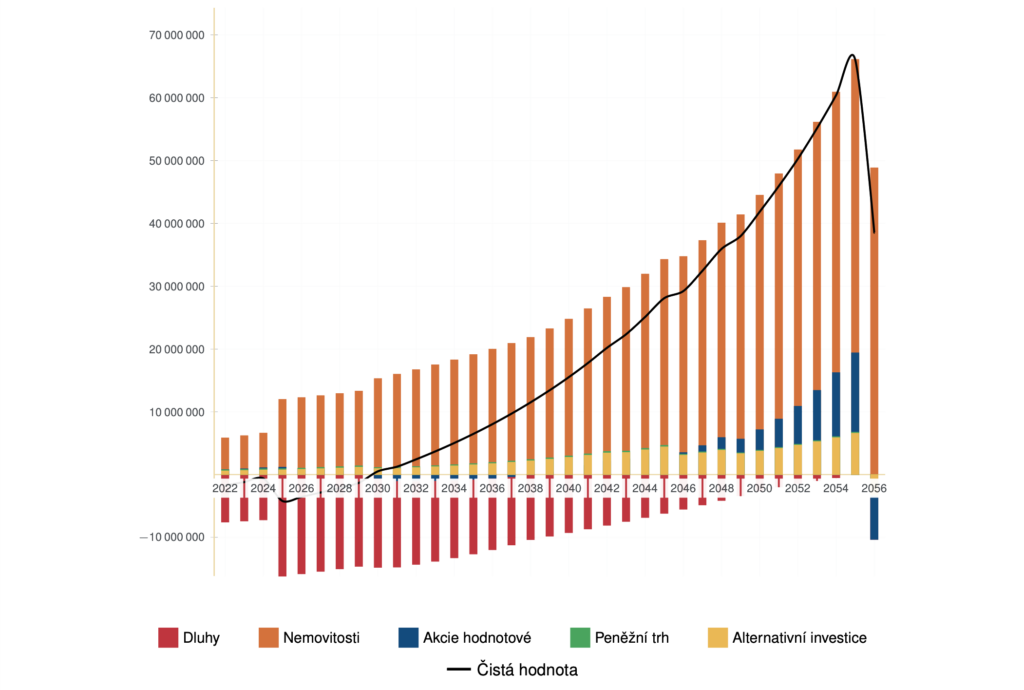

Čistá hodnota

Vývoj čisté hodnoty reprezentuje sloučení grafů vývoje hodnoty investičních nemovitostí, vývoje dluhů a vývoje finančního investičního majetku. Hodnotu neinvestičních nemovitostí nezapočítáváme, jelikož potřebu vlastního bydlení považujeme jako esenciální pro klidné spaní. Z toho důvodu vycházejí začínající investoři ze záporných hodnot i přesto, že již vlastní bydlení mají. Černá linie znázorňuje čistou hodnotu. Bod zlomu nastává v průniku nuly - v tu chvíli je možné prodat všechny investiční nemovitosti, splatit dluhy a vlastní bydlení zůstává.

Role finančního poradce

|

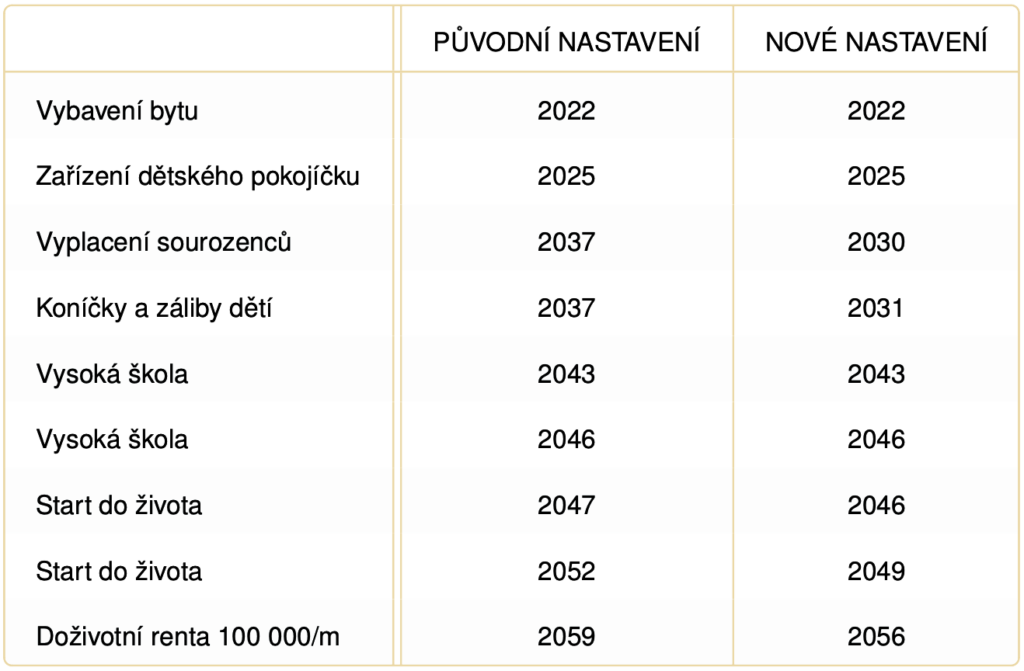

Finanční poradce provádí analýzu stávajícího portfolia a následně provádí ohromné množství výpočtů. Výsledkem by mělo být nalezení efektivnějšího portfolia, které zajistí dosažení cílů, propočet termínů jejich realizace a zkoumání celého budoucího vývoje v čase. Obdržíte příručku, jak by se váš majetek vyvíjel původně, a jaké chování by pro to bylo optimálnější. V mnoha případech zjišťujeme, že spousta cílů je naprosto nereálných. Jiné jsou zbytečně podceněny a mnohdy zvládneme ušetřit i spoustu důležitých let. |

|

Systém finančního plánování

Mustr finančního plánu - Stáhnout |

Abychom dokázali zajistit maximální přesnost, odbornost a pestrost finančního plánování, využíváme k tomu určený vlastní unikátní plánovací systém. Do všech našich výpočtů vstupuje téměř 100 parametrů v podobě ekonomických ukazatelů a jiných konstant, které mají vliv na finanční plán. Provádíme nespočet modelací a simulací v čase tak, abychom docílili co nejlepších výsledků. Zároveň díky tomuto systému zvládneme vyhovět nejrůznějším požadavkům a v případě potřeby jsme schopni zapracovat i individuální scénáře či výpočty. Vy od nás vždy obdržíte finanční plán v tištěné podobě tak, abyste ho měli kdykoliv po ruce. Bude pro vás oporou v těžkých časech a příručkou, jaké další kroky byste měli učinit. Pokud vás náš finanční plán zaujal, ozvěte se nám a my vše za vás propočítáme. |

Chcete mít i vy profesionálně sestavený finanční plán? Chcete mít jistotu, že vám nikdo nebude prodávat finanční produkty a vytvoří vám univerzální příručku, která vás bude na vaší cestě doprovázet? Kontaktujte nás a my se o vše postaráme.