Sdílejte nás

Datum

19.12.2022

Délka

4 min

Mnoho lidí si dnes mne ruce nad úrokovou sazbou, kterou má jejich spořící účet. Není se čemu divit, vždyť ještě před rokem byl „king“ ten, kdo měl na spořícím účtu 1,5 %. Střadatelé tak dnes ve velkém peníze na spořáky posílají s vidinou toho, že vydělají 3x tolik. Je to ale pravda?

Proč je spořící účet za 5 % horší, než za 1 %?

Takto položená otázka je lehce nepřesná. Spíše bychom se měli ptát, proč je účet za 5 % v roce 2022 horší než ten za 1 % v roce 2020. Důvod je jednoduchý, je jím inflace. Procenta, která máme na spořícím účtu nejsou totiž reálná. Jsou tzv. nominální. V případě spořících účtů bychom však vždy měli od této nominální sazby odečíst inflaci a počítat tak v reálné hodnotě.

Pokud se pak podíváme na úrok 1 % s inflací 2 % (+- stav v roce 2020) výsledek je -1 % (střadatel tedy reálně přichází o 1 % svých úspor za rok). Oproti tomu dnešní střadatel mnoucí si ruce s úrokem 5 % při započtení inflace 15,1 % (stav k listopadu 2022), ztrácí krásných 10,1 % ročně. Je na tom tak 10x hůře než ten, kdo měl peníze na spořáku v roce 2020! Žádná výhra, že?!

Spořící účet pouze pro okamžitou rezervu

Inflace však působí na všechny spořící a investiční instrumenty a v kombinaci s aktuální tržní krizí (klasické investiční instrumenty mají zhodnocení záporné) se zdá, že to je, i za cenu ztráty více než 10 % ročně, ta nejlepší volba. Na spořících účtech tak dnes končí velké množství peněz, které měli střadatelé původně uloženy v jiných i investičních instrumentech s vidinou, že peníze nejlépe ochrání. To je však past! Spořící účet má sloužit pouze k uložení okamžité rezervy, ne k uložení peněz, které chci dlouhodobě ochránit před inflací. Mnoho lidí má totiž strategii, že dnes, když jsou úroky vysoko, přesunou peníze na spořící účet a až úroky začnou klesat, peníze opět přesunou na akcie, dluhopisy, a tak dále.

Iluze správného načasování přesunu peněz

Tito střadatelé však velmi pravděpodobně zapláčou a peníze neochrání. Úroky na spořících účtech se odvíjí od sazeb centrální banky. Banka rozhodnutí o zvedání, či snižování sazeb dělá na základě dat z předcházejícího období (tedy rozhoduje se na základě historie). Trhy (ať už akciové či dluhopisové) však pracují spíše s očekáváním, tedy budoucností.

V praxi to pak bude vypadat tak, že střadatel začne řešit přesun peněz až ve chvíli, kdy sazby na spořícím účtu budou klesat. To nastane ve chvíli, kdy začne snižovat sazby centrální banka, která reaguje na data z minulosti (primárně nízká inflace). Trhy však reagují na budoucí očekávání a v tuto chvíli už budou mít většinu těch velkých zisků za sebou (nižší sazby jsou pro trhy pozitivní). Střadatel / investor tak nejen že v reálně hodnotě ztratil peníze na spořícím účtu, propásl i hlavní pokrizové zisky trhů, které mu mohly zajistit, že by inflaci na nějakém delším horizontu překonal. Důsledek snahy o časování trhů si ostatně sami můžete přečíst v tomto příspěvku.

Vysoké sazby na spořících účtech se tak dnes pro spoustu lidí stávají pastí. Nejlepší strategií stále zůstává držet se investičního plánu (peníze chaoticky nepřesouvat ani z akcií či dluhopisů a jiných instrumentů, které jsou v propadu) a myslet dlouhodobě.

Alternativy ke spořícím účtům

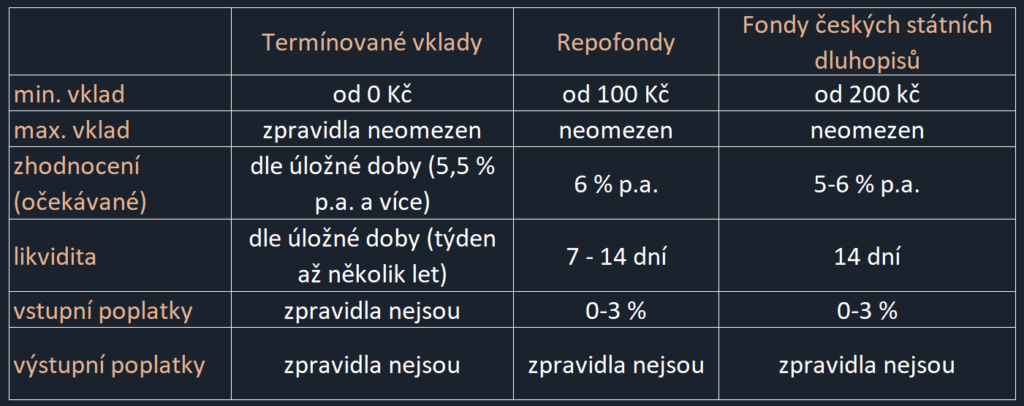

Jak jsem psal výše, spořící účet je dobré parkoviště pro okamžitou rezervu. Pro uložení peněz v horizontu měsíců však může investor vybírat i z dalších alternativ. Pro přehlednost jsem vybrané alternativy hodil do tabulky:

Chcete mít více času na svou práci, koníčky a rodinu? Svěřte správu svého majetku profesionálům a buďte v klidu. Svěřte investice nám.