Sdílejte nás

Datum

20.08.2024

Délka

5 min

Jakmile lidé získají v investování jistou zkušenost, začnou často uvažovat o tom, jak by mohli zvýšit své (potenciální) zisky. Často se tak pustí do časování trhu, to je však může přijít draho.

Možná jste už slyšeli někoho říkat: „Dnes jsou trhy vysoko a mohly by padat. Prodám, investovat nebudu a počkám až to zase klesne“ Myšlenka je jasná - prodat, když hrozí poklesy, a znovu investovat, až se situace uklidní. Tato strategie se nazývá časování trhu. Na první pohled to může znít logicky a výnosně, ale realita je mnohem složitější a méně příznivá, než by se mohlo zdát. V dnešním článku si povíme, co to časování trhu vlastně znamená, jaká jsou jeho rizika a proč se to většinou nevyplácí.

Co je časování trhu a proč nefunguje?

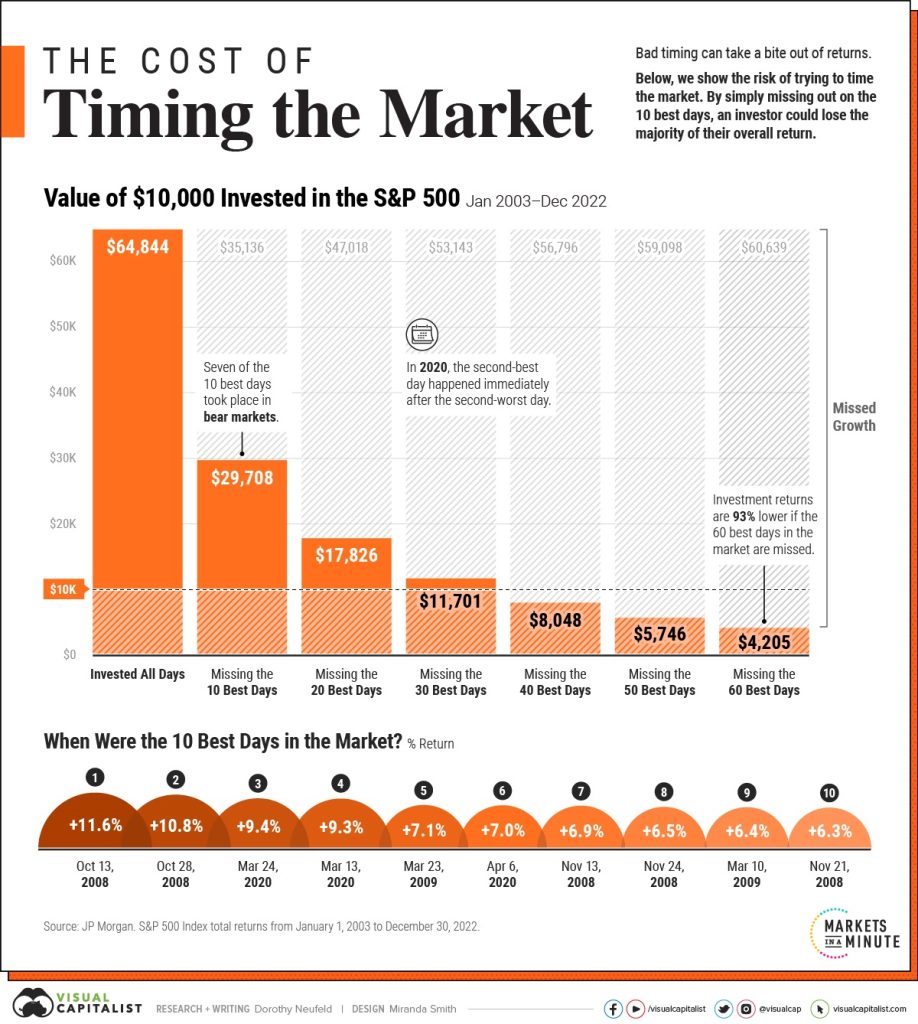

Časování trhu je snaha odhadnout, kdy trhy dosáhnou svého dna nebo vrcholu, a podle toho upravit své investiční portfolio. Pokud byste se mohli vyhnout nejhorším dnům na trhu a investovat pouze v těch nejlepších, mohli byste dosáhnout výrazně vyšších zisků. Například, kdybyste během deseti let dokázali vynechat 10 nejhorších dnů na akciovém trhu, mohli byste vydělat o 43 % více, než kdybyste zůstali plně zainvestovaní. To zní lákavě, že?

Bohužel, realita je mnohem složitější. Studie a zkušenosti tisíců investorů ukazují, že dlouhodobě úspěšné časování trhu je extrémně obtížné, ne-li nemožné. Problém je v tom, že trh je ovlivněn obrovským množstvím faktorů, které jsou často nepředvídatelné. I když se vám může jednou podařit správně načasovat nákup nebo prodej, opakovaně toho dosáhnout je téměř nemožné. A co víc, pokud se jednou spletete, mohou být vaše ztráty značné.

Kolik vás může stát chyba při časování trhu?

Pokud byste z trhu odešli právě ve chvíli, kdy se zdá situace nejhorší, mohli byste zmeškat i ty nejlepší dny. Statistiky ukazují, že sedm z deseti nejlepších dnů na trzích za posledních 20 let nastalo během dvou týdnů po těch nejhorších dnech. Pokud byste těchto 10 nejlepších dnů zmeškali, mohli byste ztratit značnou část potenciálního zisku.

Graf ukazuje dopad změškání nejlepších obchodních dní na výkonnost investice v americkém indexu S&P500 na 20 leté periodě.

Výše přiložený graf ukazuje, jakou ztrátu by si investor způsobil tím, kdyby vynechal určitý počet těch nejlepších dní. Mezi roky 2003 a 2022 např. vynechání 10 nejlepších dní znamenalo nižší než poloviční zhodnocení oproti tomu, kdo byl zainvestován celou dobu. Zárověn 5 z oněch 10 nejlepších dní se odehráli v roce 2008, tedy v roce, kdy panovala krize.

Celkový počet obchodních dní je přitom na 20 letech přes 5 000 a stačí netrefit těch 10 nejdůležitějších. Takže až příště budete uvažovat o tom, že se z trhu stáhnete, protože situace vypadá děsivě, dobře si to rozmyslete. Pravděpodobnost, že se netrefíte je zkrátka moc vysoká.

Proč průměrný investor dosahuje PODprůměrných zisků?

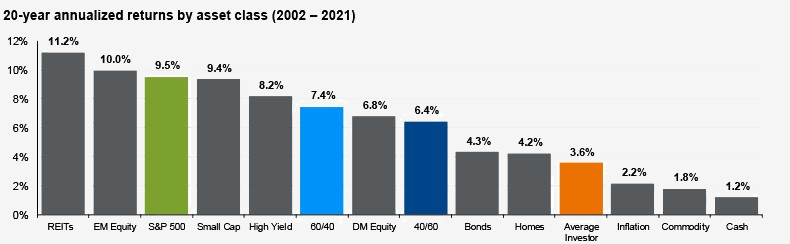

Snaha o časování trhu je jedním z hlavních důvodů, proč průměrný investor nedosahuje ani průměrných výsledků trhu. Pokud budete investovat jako průměrný investor, dosáhnete také jen průměrných, ne-li podprůměrných výsledků. Dlouhodobé statistiky ukazují, že průměrný investor zaostává za výkonem indexovaného portfolia o zhruba 3,5 % ročně. To může za 20 let představovat ušlé zisky ve výši až 170 000 CZK při počáteční investici 100 000 CZK.

Porovnání výkonnosti jednotlivých typů aktiv mezi roky 2002-2021 od JPMorgan Chase ukazuje propastný rozdíl mezi zhodnocením průměrného investora v USA a například americkým akciovým indexem S&P500.

Jaká je role finančního poradce?

Mnozí lidé si myslí, že si najdou profesionálního finančního poradce, který dokáže přechytračit trh a zajistí jim lepší výsledky. Pravda je však taková, že ani ten nejlepší poradce či portfolio manažer nedokáže konzistentně předpovídat tržní pohyby.

Role profesionálního poradce není v tom, aby vám říkal, co chcete slyšet, ale aby vám poskytl odborný pohled a chránil vás před neuváženými rozhodnutími, jako je časování trhu. Poradce vám pomůže vytvořit dlouhodobý finanční plán založený na vašich životních cílech a zajišťuje, aby vaše investice odpovídaly těmto cílům. Také vás podpoří v obdobích tržních výkyvů a pomůže vám udržet kurz, když trhy klesají a vy máte tendenci panikařit.

Profesionální poradce vám také pomůže s diverzifikací portfolia a správným rozložením rizik. Připraví vás na kolísavost trhu a zajistí, aby vaše dlouhodobé investice měly prostor růst, zatímco krátkodobé cíle zůstanou ochráněny.

Závěr: časování trhu se vyplácí jen zřídkakdy

Pokud uvažujete o tom, že budete časovat trh, zvažte všechna rizika a náklady, které to s sebou přináší. Časování trhu je sázka, která se málokdy vyplácí. Místo toho, abyste se pokoušeli předpovídat budoucnost, zaměřte se na dlouhodobé cíle a stabilní růst svého portfolia.

Pokud na své finanční cestě nechcete být sami, zvažte spolupráci s profesionálním finančním poradcem, který vás provede složitostmi trhu a pomůže vám dosáhnout vašich cílů s klidem a jistotou.