Sdílejte nás

Datum

27.04.2023

Délka

11 min

Blíží se reformy v penzích? Proč se mění valorizace a jak nás ovlivní vyšší důchodový věk? Co získám navíc při navyšování státních příspěvků na 3. důchodový pilíř? Tentokrát rozebereme velice aktuální témata, která se dotknou každého z nás. Vysvětlíme si, proč bychom se neměli spoléhat pouze na český důchodový systém a jak se správně na důchod připravit. Nechcete-li čekat na důchod do 68, je tento článek přesně pro vás!

Český důchodový systém

Český důchodový systém je jedním z čtyř druhů důchodů (vedle důchodu invalidního, vdovského, vdoveckého a sirotčího). Odchod do starobního důchodu je právo, nikoliv povinnost. Pro nárok na starobní důchod je třeba splnit dvě podmínky: dosáhnout stanoveného důchodového věku a získat potřebnou dobu důchodového pojištění.

Česká republika má velice dobře sestavený systém sociálního a zdravotního pojištění oproti zahraničí. Pro běžné lidi je to jednoduchý a vcelku i spravedlivý systém. Avšak v rámci důchodových systémů jsme velmi pozadu za ostatními. Prakticky by se dalo říct, že důchod je přímá distribuce právě vybraných příspěvků do tohoto systému. Není u nás žádná rezerva, ze které by se důchody vyplácely a zde vidíme hlavní problém. Při stárnutí populace musí být příspěvky ekonomicky aktivních obyvatel vyšší, aby byl důchodový systém udržitelný. Reformy v penzích jsou nevyhnutelné.

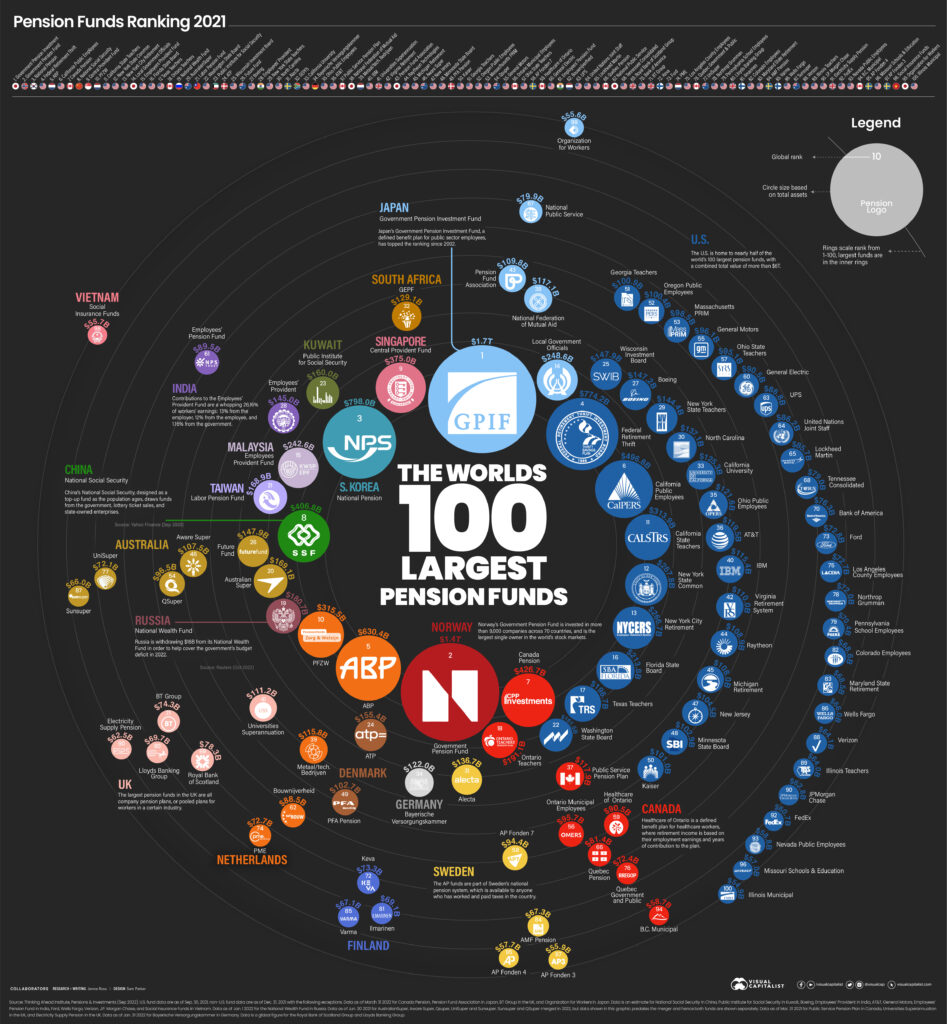

Zde můžeme hledat inspiraci například v Japonsku nebo Norsku, neboť právě zde mají největší penzijní fondy na světě. Část vybraných příspěvků totiž kumulují a nechávají je nadále pracovat a zhodnocovat v kapitálových trzích - prakticky je investují. Cílem je vytvořit dostatečně velký balík peněz, který zajistí výplatu všech důchodů bez potřeby dalších příspěvků. Zní to jako science-fiction? Možná pro nás, ale pro vyspělé země je to standardní věc.

Statistiky a data

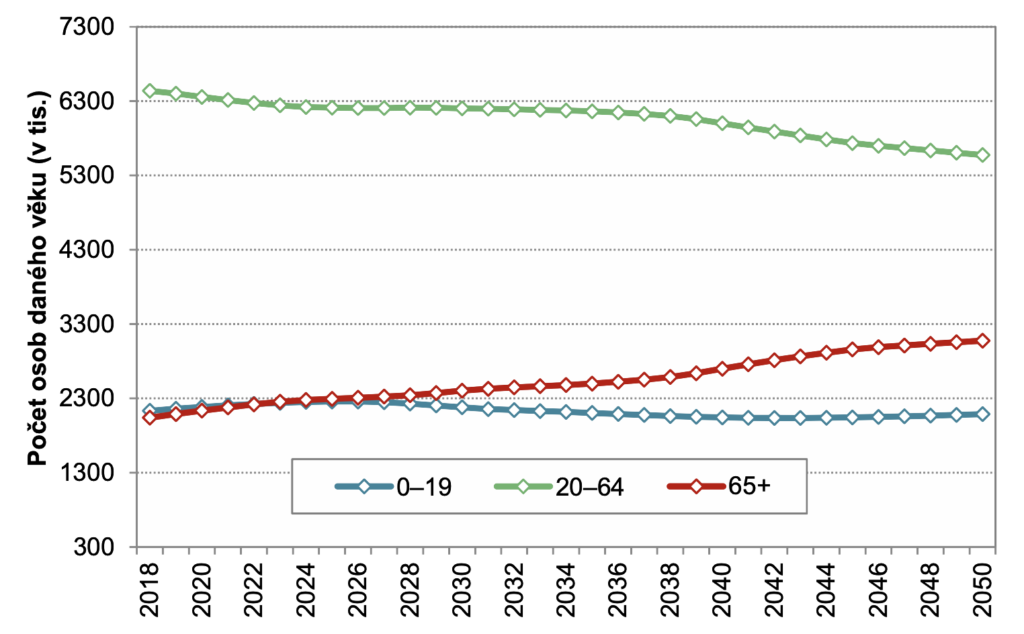

Český důchodový systém bude podle demografických údajů čelit postupně silnějšímu a silnějšímu náporu právě kvůli stárnutí populace. Podívejme se blíže na predikce Českého statistického úřadu z roku 2018.

Zdroj: ČSÚ

Na tomto grafu je znázorněna predikce téměř dokonale stabilní věkové skupiny 0-19 let, avšak věková skupina 20-64 má výraznou klesající tendenci a věková skupina nad 65 let roste nejrychlejším tempem. Jedná se o hlavní důsledek stárnutí populace.

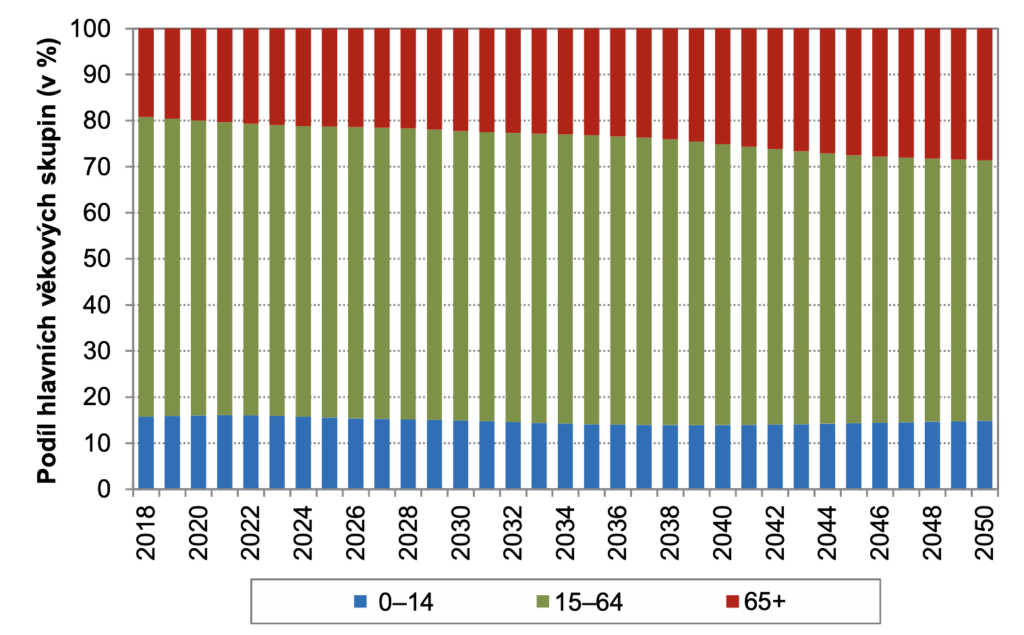

Zdroj: ČSÚ

Dáme-li skupiny do skládaného sloupcového grafu, jsou změny věkových skupin ještě důraznější. Jedná se ale pouze o trochu jinou interpretaci stejných dat.

Stárnutí populace

Statistický úřad počítá i tzv. index ekonomické závislosti, který vyjadřuje počet ekonomicky neaktivních obyvatel (respektive věkové skupiny 0-19 a 65+) připadá na 100 ekonomicky aktivních obyvatel (věková skupina 20-65). Predikce tohoto indexu je následující:

| 2020 | 2025 | 2030 | 2035 | 2040 | 2045 | 2050 | |

| Index ekonomické závislosti | 68 | 73 | 74 | 75 | 79 | 87 | 93 |

Zdroj: ČSÚ

Tato čísla lze interpretovat tak, že 100 ekonomicky aktivních lidí zajišťuje stabilní důchodový systém pro přibližně 70 ekonomicky neaktivních obyvatel. V roce 2040 to může být již 79 a nadcházející roky jsou největším strašákem. Pro porovnání v letech 1991 až 2003 byl průměrný index ve výši 56,89. Již dnes se nacházíme na značně vyšší hladině. Pochopitelně problémem není mladá generace, každopádně zvyšující se index má na starost právě starší populace, která zatěžuje důchodový systém nejvíce.

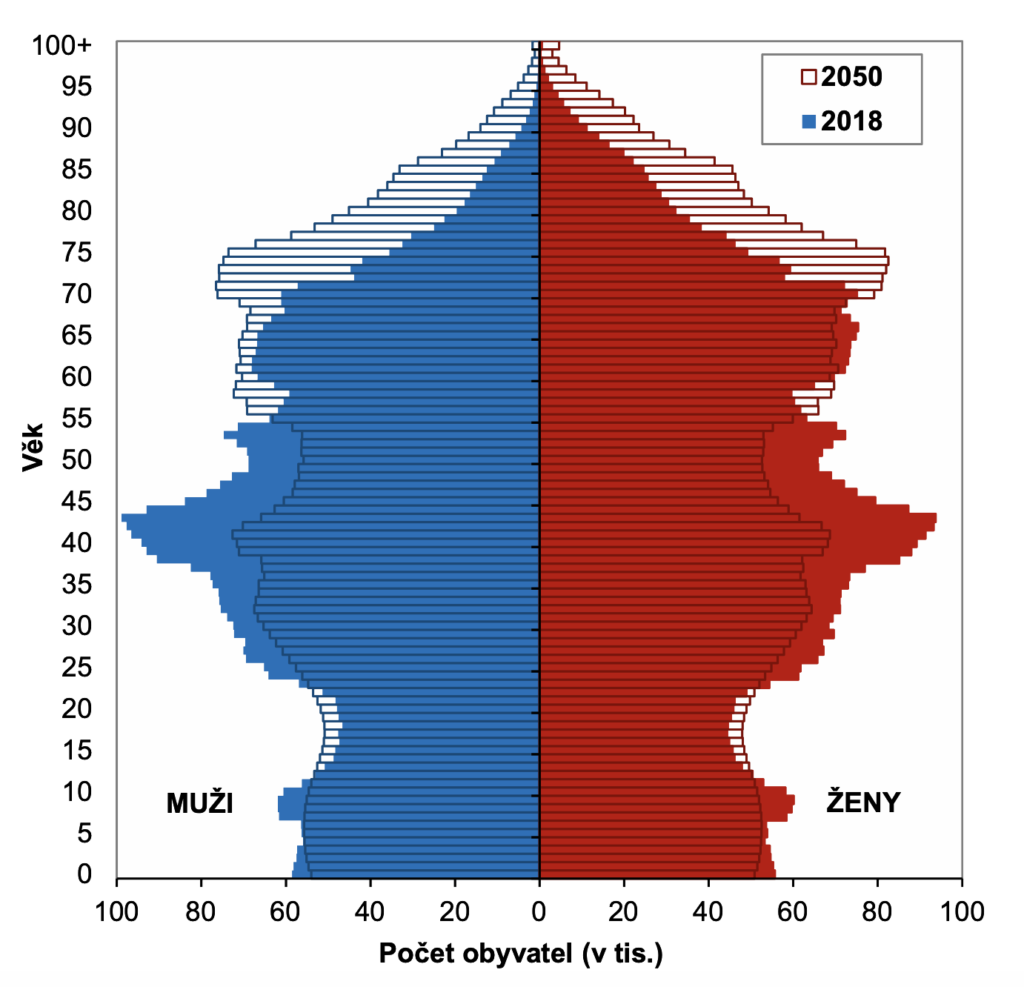

Zdroj: ČSÚ

O něco pikantnější je však vývoj populace podle pohlaví a věku, kde se v projekcích nejvíce projeví stárnutí populace. Můžete se podívat na sestavenou animaci Českého statistického úřadu. Nejkrizovější je období od roku 2040 do roku 2070, kdy se předpokládá nejvyšší zastoupení nejvyšší věkové kategorie. Ačkoliv se jedná o predikci několik desetiletí dopředu a vývoje se budou značně měnit, tendence a trendy jsou jasné. Tomuto problému budeme v nadcházejících letech čelit. Možná to bude ještě horší, možná o něco lepší. V obou případech je nezbytné zbavit závislosti našeho penzijního systému jen na vybraném pojistném a stabilizovat jej dodatečnými příjmy.

Mohu do důchodu dříve?

Oficiálně existují dvě varianty dřívějšího starobního důchodu. Pochopitelně je nutné splnit řadu podmínek, aby vám na ně vznikl nárok. Standardně jich lze využít ve chvíli, kdy vás v pozdějším věku omezuje zdravotní stav. Nebo jste v situaci, kdy už zkrátka nemůžete sehnat nové zaměstnání pár let před řádným důchodem.

Předčasný důchod

Před dosažením důchodového věku lze přiznat tzv. předčasný starobní důchod s tím, že je třeba získat potřebnou dobu důchodového pojištění jako při řádném odchodu do starobního důchodu. Přiznání předčasného starobního důchodu je nevratné a vylučuje nárok na řádný starobní důchod.

Pro předčasný odchod do důchodu je třeba splnit dvě podmínky:

- získat potřebnou dobu pojištění,

- dosáhnout stanoveného věku.

Pokud je váš zákonem stanovený důchodový věk nižší než 63 let, může být předčasný starobní důchod přiznán nejvýše o 3 roky dříve před dosažením důchodového věku. Je-li váš zákonem stanovený důchodový věk alespoň 63 let, může být předčasný starobní důchod přiznán až o 5 let dříve, ale ne dříve než od dosažení 60 let věku. V obou případech stanovený věk splníte nejdříve v 60 letech.

Předdůchod

Druhou variantou dřívějšího odchodu do penze je předdůchod. Jedná se o čerpání vlastních naspořených finančních prostředků z doplňkového penzijního spoření (dříve penzijní připojištění). Při splnění zákonných podmínek je při jeho pobírání možné nadále provozovat soustavnou ekonomickou činnost - zaměstnání, podnikání atp.

O předdůchod lze aktuálně požádat nejdříve 5 let a nejpozději 2 roky před nárokem na řádný starobní důchod. Podle toho, kdy se rozhodnete předdůchod využít, se odvíjí částka, kterou musíte mít v penzijním produktu naspořenou. Ta se vypočítává jako 30 % z průměrné mzdy.

Za vším hledejme úsporu

Zvýšení příspěvků

Zajištění stability důchodového systému je důležitým tématem. Existuje několik způsobů, jak dosáhnout reformy v penzích. Jedním z nich je zvýšení odvodů do důchodového systému. To by mohlo znamenat zvýšení příspěvků zaměstnavatelů, zaměstnanců nebo spíš začínají být tématem podnikatelé. Hlavně ti menší podnikatelé jsou obzvláště zvýhodněni novými paušály, kde odvádějí do sociálního a zdravotního systému minimální zálohy do výdělku 1 mil. Kč. Podívejte se na porovnání takového podnikatele s obratem 900 tis. Kč a zaměstnance, na jehož udržení činí mzdové náklady stejnou sumu.

| OSVČ paušálně | Zaměstnanec | |

| Obrat / náklad zaměstnavatele | 900 000 Kč | 900 000 Kč |

| Sociální pojištění celkem | 40 632 Kč | 210 538 Kč |

| Zdravotní pojištění celkem | 32 664 Kč | 90 807 Kč |

| Daň celkem | 1 200 Kč | 70 057 Kč |

| Čistý výdělek | 825 504 Kč | 528 598 Kč |

| Celkové srážky | 8,28 % | 41,27 % |

Vidíte ten zásadní rozdíl? Odvody zaměstnance jsou v tomto případě 5x vyšší než odvody podnikatele. Tyto nůžky se rozcházejí již od minimální mzdy čili podnikatel s obratem do 1 mil. Kč je vždy extrémně zvýhodněn proti zaměstnancům.

Snížení počtu vyplácených důchodů

Dalším možným řešením je snížení počtu vyplácených důchodů. To by mohlo být dosaženo například jedním z následujících:

- zpřísněním podmínek pro nárok na důchod,

- snížením výše důchodů,

- zvýšení důchodového věku.

Prakticky dnes pozorujeme všechny 3 scénáře v přímém přenosu. Řeší se úprava valorizace, tedy omezení postupného navyšování důchodů s cenovou hladinou a zároveň se řeší zvýšení důchodového věku dokonce na astronomických 68 let. Myslíme si, že další reformy v penzích nás teprve čekají.

Pravda o zvyšování státních příspěvků

V minulých týdnech také proběhla vládou informace o navýšení státních příspěvků na penzijní spoření. Důchodový systém je třeba optimalizovat, tak proč se najednou státní příspěvky zvyšují a nesnižují?

Pravdou je, že se sice jednalo o zvýšení maximální výše státní podpory, avšak z pohledu státu je to přesně opačný krok, v rámci reformy v penzích. V konečném důsledku totiž poklesne celková suma státních podpor. Dezinformace vězí v tom, že státní podpora 340 Kč je dosažena až při úložce 1 700 Kč. Nicméně nezapomínejme na slevu na dani, která je aktuálně od úložky 1 000 Kč a pochopitelně postrádá smysl zachovávat zvýhodnění na stejné hladině. Stejným způsobem by mělo dojít k úpravě minimální úložky pro získání zvýhodnění.

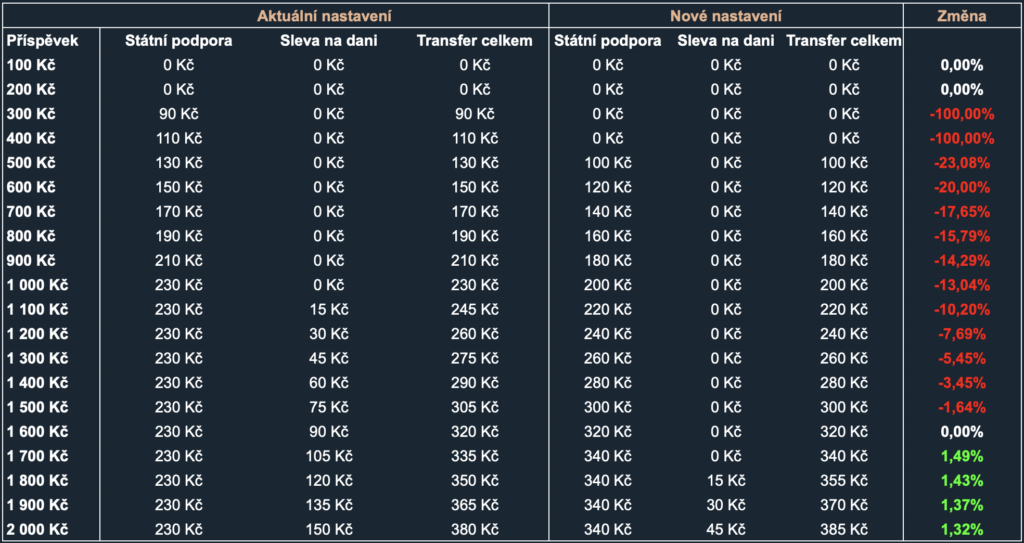

Stejně tak nyní stačí úložka 300 Kč pro získání státní podpory ve výši 90 Kč, nově to má být až od úložky 500 Kč měsíčně. Sestavili jsme tabulku, jak se změny dotknou jednotlivých úložek.

Za rok 2022 byla průměrná úložka účastníka na produkty penzijního spoření ve výši 816 Kč a k tomu průměrná státní podpora 149 Kč. Dle našich kalkulací by měla průměrná státní podpora poklesnout o cca 15 %, tedy přibližně na 126 Kč měsíčně. Vezmeme-li v úvahu, že v roce 2022 byly vyplaceny příspěvky ve výši 7,6 mld. Kč, znamenalo by to úsporu vládních transferů přes 1 mld. Kč.

Nechceme se spoléhat na stát

To všechno jsou jednoznačné ukazatelé k tomu, že se nechceme spoléhat na ostatní a v tomto případě ani na státní důchodový systém. Raději se zaměříme na zajištění německého důchodu zcela vlastním způsobem. Protože pouze tak máme naprostou svobodu a žádné reformy v penzích nás takřka neovlivní. Můžeme si stanovit důchod třeba již v 50 letech. Proč ne, když zvládneme vybudovat dostatečnou rezervu.

- Svobodná volba důchodového věku,

- možnost důchodu využít, nebo ho ještě odložit,

- naprostá nezávislost na státu a sociálním systému.

Tento německý důchod čerpáme nekonečnou rentou prostřednictvím pravidla 3,5 %. Spočítejte si sami, kolik musíte naspořit, abyste mohli jít do důchodu dle svého uvážení. Není nic krásnějšího, než naprostá svoboda a finanční nezávislost. Nespoléhejte se na stát, zajistěte se s námi.

0 Kč

Neměcký důchod (42 000 Kč měsíčně)

Potřeba naspořit 10 450 714 Kč

250 000 Kč